Pragnienie wygody. Rozbudowa infrastruktury dostawczej i doświadczeń w domu w całej Europie Wschodniej

Przed pandemią wzorzec zakupów w Europie Wschodniej obejmował częste wizyty w lokalnych sklepach i restauracjach. Lockdown zakłócił ten wzorzec, ponieważ ludzie rzadziej odwiedzali sklepy stacjonarne, a główne firmy dostosowały swoje działania, aby bardziej skupić się na sprzedaży i promocjach online.

Podczas gdy konsumenci skupili się na handlu elektronicznym podczas lockdownu, wiodący sprzedawcy internetowi, tacy jak Wildberries w Rosji i Grupa Allegro w Polsce, szybko rozszerzyli swój asortyment produktów, sięgając też np. po artykuły spożywcze i zwiększając działalność poprzez nowe centra logistyczne, aby zarządzać rosnącym popytem.

Znaczące inwestycje w infrastrukturę w postaci samoobsługowych punktów odbioru w całym regionie odegrały dużą rolę w sukcesie Wildberries, zapewniając tańszą alternatywę dla dostawy do domu, z punktami odbioru w odległości spaceru od obszarów mieszkalnych. Warto zauważyć, że Wildberries rozszerzyło swoją sieć punktów odbioru z 7500 do 26 000 w 2020 roku. Inne firmy nawiązały współpracę z lokalnymi dostawcami usług pocztowych, którzy z kolei rozbudowali własną infrastrukturę odbioru przesyłek.

Przemyślanie oszczędni. Pandemia katalizuje oszczędny sposób myślenia w Europie Wschodniej

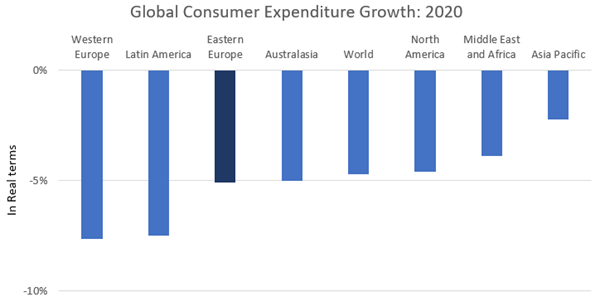

Dochody do dyspozycji w Europie Wschodniej w okresie przed pandemią były zazwyczaj niższe niż średnia światowa, co oznacza, że konsumenci byli już świadomi cen. Pandemia zaostrzyła ten trend ze względu na niepewność finansową związaną z zatrudnieniem i perspektywami gospodarczymi. W 2020 r. W Europie Wschodniej nastąpił trzeci największy spadek wydatków konsumpcyjnych na świecie, o 5 proc. w ujęciu realnym.

Podczas gdy historycznie Europa Wschodnia pozostawała w tyle za bardziej rozwiniętymi gospodarczo regionami, przed pandemią znajdowała się na rosnącej trajektorii, docierając do rozwiniętych gospodarek Europy Zachodniej. Jednak nawet przy poprawie wskaźników ekonomicznych nawyki konsumenckie ewoluowały wolniej, częściowo z powodu niskiego poziomu zaufania do banków. W rezultacie w krajach bardziej niestabilnych finansowo, takich jak Rosja i Ukraina, przeciętny konsument był już stosunkowo oszczędny i oszczędny. Firmy już musiały zaspokajać potrzeby rozsądnych konsumentów - proces ten został przyspieszony przez pandemię.

W 2021 r. mieszkańcy Europy Wschodniej szukają wartości, ale najlepiej bez zbytniego obniżania jakości. Na przykład, jeśli chodzi o urządzenia konsumenckie, rynek staje się coraz bardziej rozdrobniony, ponieważ większe marki tracą pozycję na rzecz tańszych alternatyw, głównie chińskich firm, takich jak Haier Group.

Aby sfinansować te zakupy, więcej sprzedawców detalicznych oferuje nieoprocentowany kredyt - „Kup teraz, zapłać później”. Ta opcja pomogła firmom zwiększyć rozmiar koszyka wcześniej ostrożnych osób stawiających na oszczędzanie.

Oszczędność czasu i pieniędzy napędza handel elektroniczny

Przedstawione tutaj trendy pokazują rosnącą konieczność dostosowywania rozwiązań, usług i produktów do rynków Europy Wschodniej. Konsumenci zorientowani na wygodę szukają łatwych w użyciu rozwiązań, które dodatkowo zapewniają płynną dostawę towarów, podczas gdy trwająca niepewność finansowa ma dalszy wpływ na siłę nabywczą i priorytety konsumentów.

W miarę jak gospodarki zaczynają się ożywiać po spadku wskaźników infekcji i dystrybucji szczepionek, globalne trendy konsumenckie Euromonitora pokazują potrzebę szybkiej adaptacji i odporności w tym nowym środowisku oraz wykorzystania wyraźnie pojawiających się możliwości wzrostu: patrząc w przyszłość do 2022 r. i później, dążenie do oszczędzania czasu i pieniędzy spowoduje niemal dwukrotny wzrost wartości handlu elektronicznego do końca 2025 r.