Dla wielu oznacza ona konieczność rezygnacji z ulubionych dań, zmianę nawyków, a nawet lęk przed wizytą u dentysty czy zabiegami, takimi jak wybielanie. Tymczasem NovaMin oferuje proste i skuteczne rozwiązanie – tworzy warstwę ochronną na wrażliwych obszarach zębów, zmniejszając nadwrażliwość. Jak dokładnie działa i w której paście do zębów jej szukać?

Nadwrażliwość – skąd się bierze i z czym się wiąże?

Jedzenie lodów, picie gorącej kawy czy zimnych napojów – te przyjemności dla wielu osób wiążą się z bólem i dyskomfortem. Przyczyna? Nadwrażliwość zębów.

Istnieje kilka powodów, dla których nasze zęby mogą być wrażliwe – często wynika to ze ścierania się szkliwa zębów. Kiedy szkliwo ulega ścieraniu lub dochodzi do recesji dziąseł, może zostać odsłonięta warstwa zębiny – twardej, choć mniej niż szkliwo, struktury zbudowanej z kolagenu i sieci maleńkich kanalików. Kanaliki te prowadzą do nerwów w centrum zęba. Gdy spożywamy coś gorącego lub zimnego, bodźce te mogą przemieszczać się przez kanaliki i podrażniać nerw, powodując krótki, ostry ból.

Według badań aż 77 proc. osób z nadwrażliwością unika zimnych napojów czy jedzenia, 38 proc. stara się nie spożywać gorących potraw, a niemal 80 proc. z nich kontroluje sposób w jaki spożywają posiłki, by uniknąć bólu i upewniać się, że jedzenie nie dotyka niektórych zębów. Ograniczenia, którym się poddajemy, aby ulżyć nadwrażliwym zębom, mogą znacząco wpływać na komfort codziennego życia. Na szczęście istnieją nowoczesne technologie, które wspierają odbudowę ochrony zębiny oraz zwiększają komfort użytkowników.

NovaMin – technologia w tubce pasty do zębów

Technologia NovaMin powstała z myślą o regeneracji tkanek w medycynie. Po latach badań odkrycie, które pomogło w szybszym zrastaniu się kości, doprowadziło do powstania rozwiązania dla osób, które cierpią z powodu nadwrażliwości zębów. NovaMin to związek, który zawiera te same składniki, co hydroksyapatyt – minerał naturalnie występujący w zębach. NovaMin, wchodząc w kontakt ze śliną, regeneruje warstwę ochronną utraconą z wrażliwych zębów. Zaczyna naprawiać nadwrażliwe zęby już w 2 minuty, a ulgę w nadwrażliwości przynosi w 14 dni.

Gdzie szukać NovaMin?

NovaMin jest składnikiem nowej linii past Sensodyne Clinical Repair. Skuteczność zawartej w paście technologii została potwierdzona w wielu badaniach klinicznych.

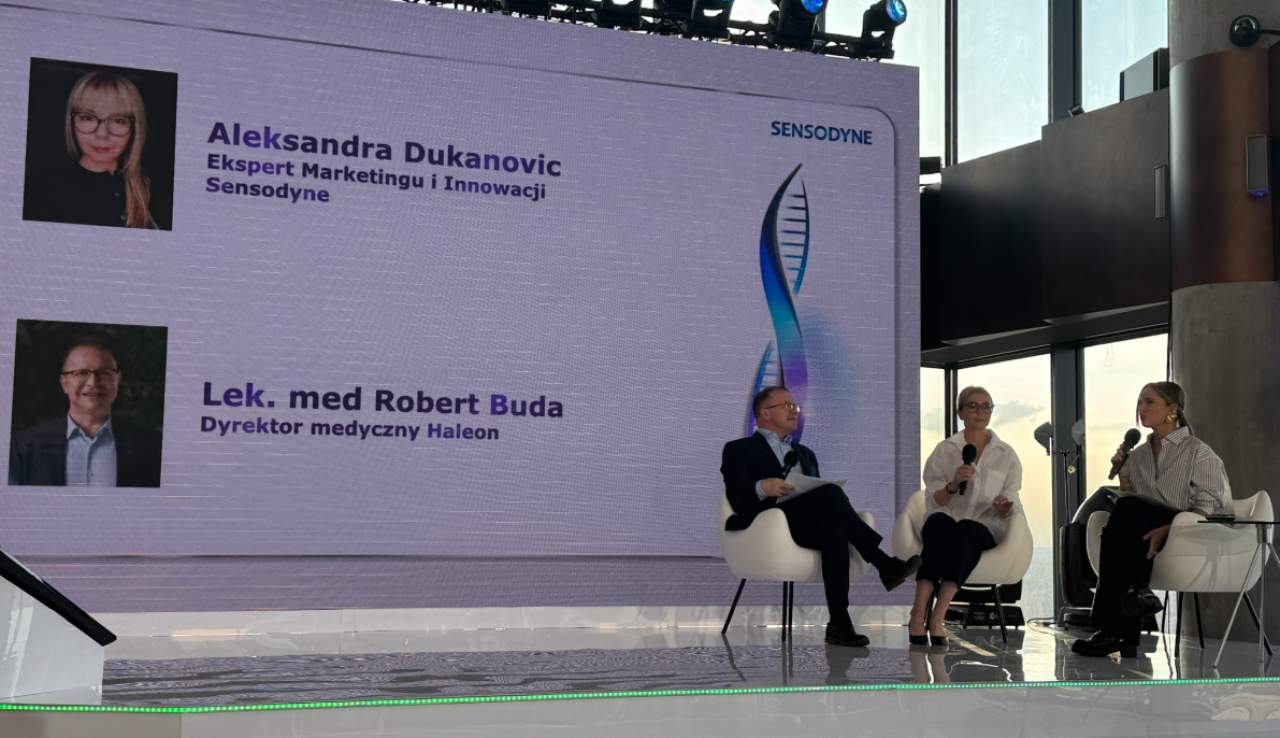

Dwóch na trzech dorosłych zmaga się z nadwrażliwością, co znacząco wpływa na ich codzienne życie, w tym na wybory żywieniowe i podejmowane aktywności. Pacjenci rezygnują również z higienizacji stomatologicznej, czy zabiegów estetycznych, takich jak skaling czy wybielanie, właśnie z powodu obaw przed bólem. Dzięki licznym badaniom wiemy, że konsumenci oczekują od pasty do zębów czegoś więcej niż chwilowego efektu – szukają rozwiązań, które przyniosą długotrwałe korzyści. Jako producent terapeutycznych past do zębów Sensodyne, nieustannie inwestujemy w badania i dostarczamy produkty, które pomagają pacjentom dbać o zdrowie jamy ustnej i wrażliwe zęby. Nowe pasty Sensodyne Clinical Repair, mające status wyrobu medycznego, pozwalają konsumentom cieszyć się skuteczniejszym czyszczeniem i wybielaniem, jednocześnie zapewniając ochronę przed nadwrażliwością – komentuje Aleksandra Dukanović, Senior Brand Manager Oral Health Care Poland w Haleon.

Ochrona przy wybielaniu wrażliwych zębów

Wybielanie zębów cieszy się rosnącą popularnością, jednak nie każda metoda jest odpowiednia dla osób z nadwrażliwością. Preparaty, które zawierają silniejsze roztwory wybielające (przeważnie nadtlenki) lub pozostają na zębach dłużej (np. na noc) mogą prowadzić do nasilenia dolegliwości. Jednym z rozwiązań dla osób poszukujących bezpiecznych metod wybielania jest nowa pasta Sensodyne Clinical White, stworzona z myślą o ochronie szkliwa i codziennym stosowaniu. Regularne stosowanie pasty dwa razy dziennie przynosi widoczne efekty już po ośmiu tygodniach. Zęby stają się jaśniejsze nawet o dwa odcienie, a zawarty w paście składnik depolaryzujący zakończenia nerwowe w kanalikach zębinowych pomaga ograniczyć ryzyko dyskomfortu związanego z nadwrażliwością.

Nadwrażliwość zębów to problem, który dotyka znaczną część populacji, wpływając na jakość codziennego życia. Dzięki postępom w stomatologii, takim jak technologia NovaMin, pojawiają się nowe możliwości w zakresie łagodzenia tego dyskomfortu i skuteczniejszego postępowania z nadwrażliwością zębów. Dbanie o zdrowie jamy ustnej przy użyciu nowoczesnych produktów może przynieść ulgę i poprawić komfort życia wielu osób.

[1] IPSOS Dane Penetracyjne, Polska, fala listopad-grudzień 2024