2020 rok i ograniczenia wywołane pandemią zmieniły sposób robienia zakupów. Z danych Nielsena wynika, że konsumenci kupują więcej, najchętniej w jednym miejscu, w miarę możliwości w sklepach blisko domu. Potwierdzeniem dynamiczne wzrosty sprzedaży produktów chemicznych i kosmetycznych w dyskontach, supermarketach czy sklepach małoformatowych.

– Na przestrzeni dekady Polacy zamieniali duże zakupy, które miały wystarczyć na tydzień na rzecz mniejszych na najbliższe 2-3 dni. Pandemia zredefiniowała trend, obecnie mamy do czynienia ze swoistym renesansem większych zakupów. W 2021 jest to najczęściej wskazywana przez kupujących misja zakupów dla 35 proc. Polaków kupujących w sklepach wielkoformatowych, podczas gdy przed pandemią główną misją były właśnie te mniejsze, zakupy uzupełniające – komentuje Anna Stawiska, Client Business Partner i główna badaczka raportu Shopper Trends.

Wygoda ważniejsza od przyjemności

Przyjemność z robienia zakupów, czyli tzw. „shopping experience” jest jednym z kluczowych atrybutów wyboru sklepu. Dwa lata temu i rok wcześniej ten czynnik był na pierwszym miejscu według kupujących. Obecnie też uplasował się wysoko, ale także uległ redefinicji.

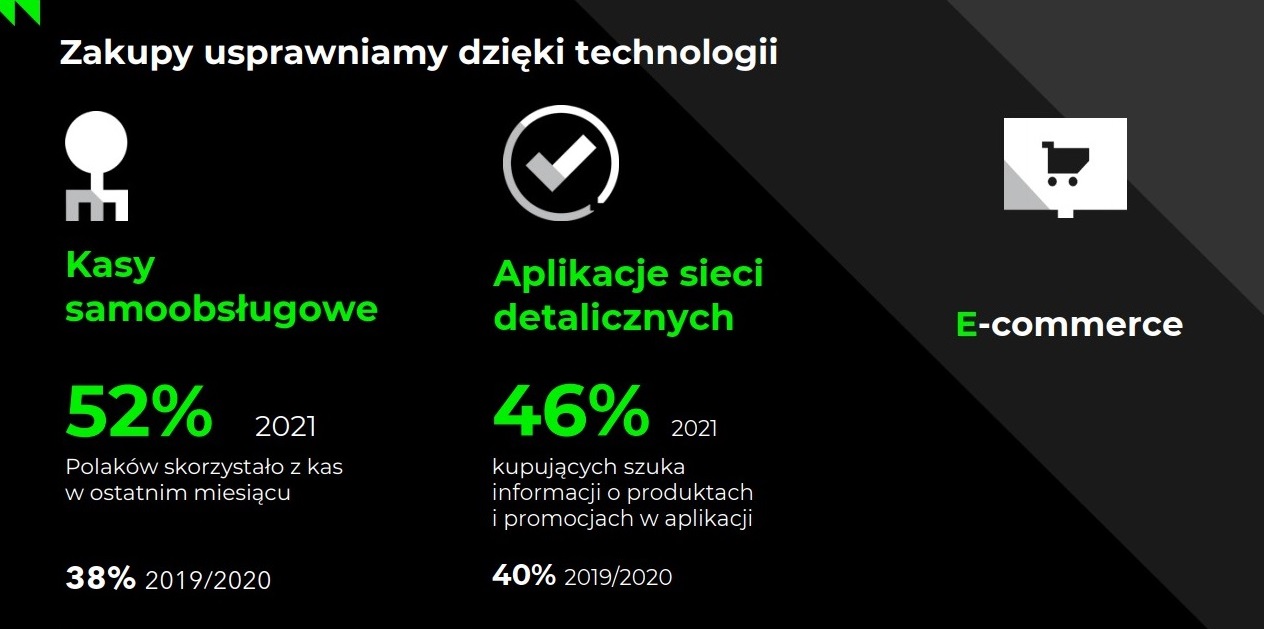

– Zakupy wciąż są dla Polaków ważne. 63 proc. kupujących deklaruje, że lubi bez pośpiechu przejść przez wszystkie części sklepu; jest to wysoki wskaźnik, ale z tendencją spadkową. Dziś bardziej niż przyjemność liczy się sprawność i ułatwienia w zrobieniu zakupów. Ponad połowa kupujących skorzystała w ciągu ostatniego miesiąca z kas samoobsługowych i jest to wzrost o 14 p.p. w stosunku do czasów przed pandemią. Dodatkowo już prawie połowa, bo 46 proc. kupujących korzysta z aplikacji sieci detalicznych, w których poszukuje informacji o promocjach czy produktach. Widać, że technologia pomaga nam usprawnić i przyspieszyć procesy zakupowe – mówi Anna Stawiska.

Zakupy online, ale w mocnych sieciach detalicznych

Redefinicji uległ także tzw. „e-commerce boom”, czyli wzmożone zainteresowanie zakupami online ze strony konsumentów, na które sprawnie odpowiedzieli detaliści

– Co ciekawe, po wyjściu z polskiego rynku największej zasięgiem sieci e-zakupów Tesco, miejsce lidera zajęła debiutująca w tym formacie Biedronka, która weszła w ten segment z udziałem Glovo. Z wyników badania wE-commerce NielsenIQ wynika, że z usług Biedronki w ostatnim roku skorzystało 22 proc. polskich kupujących, co stanowi najwyższą penetrację wśród detalistów w kanale e-commerce. Z pewnością wynika to z szerokiego zasięgu tej sieci, ale pokazuje też, że węższa oferta produktowa nie stanowiła bariery w korzystaniu z tej sieci. Wejście nowych sieci o szerokim zasięgu może mieć istotne znaczenie dla wyznaczania nowych kierunków rozwoju tego kanału, z jednej strony rozszerzając dostępność tej usługi, ale także wpływając na oczekiwania konsumentów. Nowi dostawcy nierzadko bowiem przez stworzone modele biznesowe oparte o ograniczony asortyment, ale i szybkość dostawy, odpowiadają na inne potrzeby konsumentów takie jak mniejsze zakupy, zakupy „na teraz” – mówi Beata Kaczorek, Consumer Insights Director w NielsenIQ Polska.

Podkreśla, że detaliści powinni się obecnie skupić na konkretnych potrzebach kupujących, a są to, oprócz korzystnych cen i promocji, szybkie i wygodne zakupy. – Dziś, gdy silne emocje opadły już wiemy, że czas podstawowej pandemicznej potrzeby jaką były bezpieczne zakupy bez wychodzenia z domu, minął. Obecnie rosną wymagania kupujących i potrzeba satysfakcji. Detaliści muszą się skupić wokół takich obszarów jak ceny i promocje, szybka i wygodna dostawa, ale też bezpieczeństwo produktów w transporcie czy „user experience”, czyli łatwa nawigacja po stronie, dostosowanie jej do ekranów komputerów, ale też i telefonów, nierzadko w postaci własnej aplikacji sieć. Coraz większa konkurencja nowych graczy będzie sprzyjała rozwojowi tej części handlu i rosnących oczekiwań kupujących – zaznacza Beata Kaczorek.

Najsilniejsze marki detaliczne

W 2020 r. wiele sieci odpowiedziało na nowe potrzeby kupujących i zdołało nawet zwiększyć siłę swojej marki. Najlepiej oceniane przez kupujących sieci to: Biedronka w formacie Hipermarkety, supermarkety i dyskonty; Żabka w formacie sklepów Convenience oraz Rossmann w formacie Drogerii.

Polaryzacja portfela i oferty

Kluczową zmianą, którą przyniósł rok 2020 jest polaryzacja sytuacji finansowej Polaków. 54 proc. konsumentów ocenia, że pandemia osłabiła finanse ich gospodarstw domowych. Pozostała część określa swoją sytuację finansową jako stabilną. Ten podział sprawia, że producenci i detaliści muszą mieć ofertę skierowaną zarówno dla jednej jak i drugiej grupy kupujących. Odzwierciedlenie tego podziału widać w danych sprzedażowych dla poszczególnych kategorii, gdzie największe wzrosty sprzedaży występują dla segmentów najdroższych oraz najtańszych.

Dobre ceny, dobre marki własne

Dla Polaków zawsze były ważne dobre ceny i to się nie zmieniło. 66 proc. kupujących deklaruje, że zna ceny wszystkich produktów a 81 proc. aktywnie szuka promocji. W ostatnim roku przyspieszyła sprzedaż produktów marek własnych. Wiąże się to m.in. ze wzrostem znaczenia dyskontów na rynku, a to ten kanał sprzedaży odpowiedzialny jest za ponad 80 proc. sprzedaży wartościowej marek własnych.

– Musimy pamiętać, że marki własne realizują potrzeby zarówno klientów osłabionych finansowo jak i tych, dla których niższa cena nie jest głównym czynnikiem wyboru. 45 proc. kupujących wskazuje, że wybiera marki własne, bo są tańsze niż markowe. Z drugiej strony udział marek własnych w droższych kategoriach spożywczych jak BIO jest dwukrotnie wyższy niż w całym koszyku FMCG. Produkty własne sieci mają szeroką ofertę produktów, które odpowiadają na bieżące trendy, jak czysta etykieta, weganizm, trend zrównoważonego rozwoju czy poszukiwanie ciekawych produktów z różnych kuchni świata. Marki własne niektórych sieci stały się dla kupujących bardzo mocnym punktem asortymentu i ważnym czynnikiem wyboru sklepu – podsumowuje Anna Stawiska

Raport Shopper Trends to badanie realizowane w NielsenIQ od ponad 15 lat, w którym analizowane są zmieniające się wzorce zakupowe, postawy i zachowania shopperów oraz mierzona jest siła marek detalistów w poszczególnych formatach sprzedaży (hipermarkety, supermarkety, dyskonty, sklepy typu convenience oraz drogerie).

Przedstawione dane pochodzą z corocznego badania syndykatowego Shopper Trends 2021. Badanie zostało zrealizowane online w lutym 2021 na próbie N=1520, reprezentatywnej dla polskich kupujących oraz z syndykatowego badania wE-commerce z 2020 roku.

Przedstawione dane sprzedażowe pochodzą z kanałów monitorowanych przez NielsenIQ: hipermarkety, supermarkety, dyskonty, duże sklepy spożywcze (101-300m2), średnie sklepy spożywcze (41-100m2), małe sklepy spożywcze (do 40m2), sklepy winno-cukiernicze, stacje benzynowe i kioski.