Rynek zdrowia i urody w regionie Azji i Pacyfiku (APAC) szybko się rozwija, napędzany poprawą warunków makroekonomicznych, wprowadzaniem nowych produktów, wzrostem zakupów online i zwiększonymi inwestycjami producentów. Co więcej, wprowadzenie nowych spersonalizowanych, naturalnych/organicznych i wielofunkcyjnych produktów pobudzi rynek w nadchodzących latach. W rezultacie firma analityczna GlobalData przewiduje, że rynek zdrowia i urody w regionie APAC odnotuje roczną stopę wzrostu (CAGR) na poziomie 4,7 proc. w latach 2022–2027.

W raporcie „Opportunities in the Asia-Pacific Health & Beauty Industry” ujawnia ona, że produkty do pielęgnacji skóry były w krajach regionu APAC dominującym sektorem w 2022 r. W kolejnych latach najszybciej będą rosły kosmetyki męskie (które w okresie 2022–27 odnotują roczne wzrostu na poziomie 7,7 proc.), a następnie zapachy.

– Gospodarka regionu Azji i Pacyfiku odbudowuje się po ciężarze COVID-19 i kryzysie kosztów życia, napędzana rosnącym popytem w Chinach, Indiach i innych wschodzących gospodarkach w regionie. Rosnące dochody do dyspozycji gospodarstw domowych, rosnąca liczba publicznych aktywności na świeżym powietrzu oraz rosnący napływ zagranicznych turystów napędzają popyt na wysokiej jakości produkty zdrowotne i kosmetyczne – komentuje Shraddha Shelke, analityk ds. konsumentów w GlobalData.

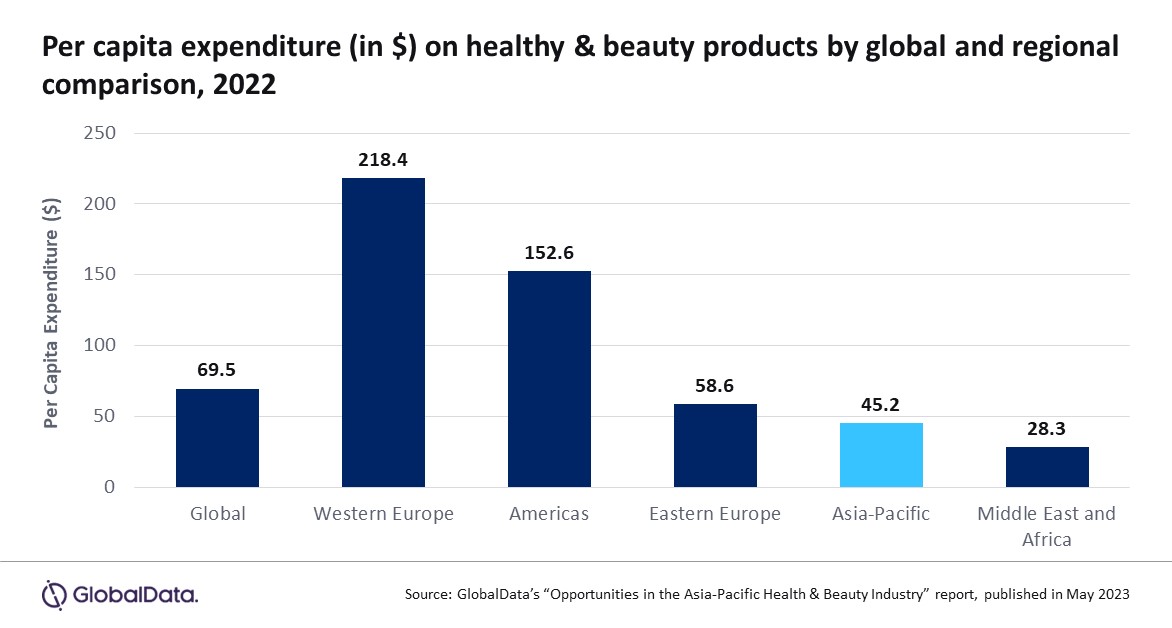

Według raportu GlobalData, APAC był największym regionalnym rynkiem zdrowia i urody w 2022 roku. Jednak wydatki per capita (PCE) regionu na produkty zdrowotne i kosmetyczne wyniosły 45,2 USD w 2022 roku, co było poniżej średniej światowej wynoszącej 69,5 USD. Wg. analityków wskazuje to na duże możliwości przyszłego wzrostu.

Sprzedaż e-commerce rośnie w regionie APAC, a nowe marki produktów zdrowotnych i kosmetycznych wprowadzają zarówno startupy, jak i duże korporacje. Na przykład pod koniec 2021 roku firma Hindustan Unilever wprowadziła do sprzedaży online pięć marek kosmetycznych premium: Love Beauty & Planet, Simple, Baby Dove, Acne Squad i Find Your Happy Place.

Sprzedawcy internetowi, tacy jak Nykaa i NewU, korzystają z szerokiego wyboru produktów i aplikacji oferowanych w ich sklepach cyfrowych, takich jak wirtualne lustra i skanery sztucznej inteligencji (AI). W rezultacie e-sprzedaż detaliczna była wiodącym kanałem dystrybucji w 2022 r. w branży zdrowia i urody w regionie APAC, wyprzedzając hipermarkety i supermarkety oraz sklepy wielobranżowe.

Preferencje konsumentów dotyczące zakupów cyfrowych wzrosły podczas pandemii COVID-19 i oczekuje się, że będą miały wpływ na konsumentów ze względu na wygodę. Co więcej, włączenie wirtualnej rzeczywistości do platform cyfrowych zapewnia konsumentom doświadczenie zakupowe, które jest bardzo podobne do zakupów fizycznych. Popularność zakupów online potwierdza również ankieta konsumencka GlobalData z pierwszego kwartału 2023 r., w której 41 proc. respondentów stwierdziło, że będzie nadal kupować online w ciągu najbliższych trzech miesięcy 2023 r.

Można się podziewać, że producenci zintensyfikują swoją obecność w mediach społecznościowych i Internecie oraz przyjmą nowe technologie, aby przyciągnąć tych obeznanych z technologią cyfrową konsumentów. Rosnąca penetracja handlu elektronicznego i handlu społecznościowego będzie tym samym kluczowym katalizatorem wzrostu wartości sprzedaży branży zdrowia i urody w regionie APAC do 2027 roku.

Wiodącym producentem w 2022 roku w branży zdrowia i urody w regionie Azji i Pacyfiku była firma Procter & Gamble, a następnie Unilever i L'Oréal.

– Jednak te międzynarodowe firmy muszą stawić czoła silnej konkurencji ze strony krajowych start-upów i marek, które szybciej dostosowują się do zmieniających się preferencji konsumentów. Krajowi producenci produktów zdrowotnych i kosmetycznych oraz sprzedawcy detaliczni również czerpią korzyści z silnego trendu nacjonalizmu/lokalizmu wśród młodych milenialsów i konsumentów pokolenia Z – podsumowuje Shraddha Shelke.