Spadek konsumpcji w strefie euro był nawet dziesięciokrotnie wyższy, niż w wyniku kryzysu finansowego z lat 2007–2008. Podobna sytuacja dotyczy inwestycji, stąd prognozy w zakresie poprawy sytuacji gospodarczej, w tym i odbicia w konsumpcji pozostają mało optymistyczne.

Co więcej, każda pojedyncza transakcja B2B jest obarczona większym ryzykiem m.in. z powodu 33% wzrostu niewypłacalności na świecie i podobnie w Polsce w okresie 2019–2021. Niestety – nasz główny rynek eksportowy, Europa Zachodnia odradza się wolniej niż inne regiony. - Jak oceniamy, 9 milionów miejsc pracy w strefie euro to miejsca pracy „zombie” – istnieją dotychczas dzięki dotacjom, ale wraz z ich końcem zaraz znikną. W Polsce podobnie, zagrożone jest nawet 600 tys. miejsc pracy - informują analitycy Euler Hermes.

Jeszcze przed pandemią aż 8% firm MSP w UE było de facto niewypłacalne – w Polsce w tym czasie notowano spadek rentowności do 10-letniego minimum. Scenariusz Euler Hermes zakłada w tym roku 13% wzrost liczby niewypłacalności w Polsce i kolejne 10% w przyszłym roku – co razem da 24% wzrost niewypłacalności w porównaniu 2021 do 2019.

Za wzrostem liczby niewypłacalności w Polsce przemawiają liczne czynniki ekonomiczne. Oprócz popytu zwalniającego po początkowym odreagowywaniu także wygaszanie programów pomocowych (i wymóg zwracania części środków czy uregulowania odroczonych zobowiązań), a nawet zapowiedzi nowych obciążeń podatkowych (lub powrotu do starych – m.in. w handlu). Od strony formalnej niewypłacalnościom sprzyjać będzie nowy tryb postępowania restrukturyzacyjnego, nie tylko znacznie uproszczonego, ale także wyjętego de facto spod kontroli sądów.

Segment detaliczny jest wysoce konkurencyjny przy dużej presji marżowej. Jednym z głównych czynników, który wpłynął na rentowność był wzrost płac, kosztów sprzedaży oraz MSSF. Problemy części odbiorców skłoniły producentów do skracania kredytu kupieckiego w obawie o należności, także w szczycie – IV kwartale. Dobry dostęp do finansowania, ale jednocześnie zwiększenie liczby opóźnień w płatnościach (małe i średnie kwoty) Wzrost konsumpcji – w tym sprzedaży detalicznej nie okazał się w ostatnich latach wybawieniem dla sektora handlu, przynajmniej nie dla całego. Nie zapobiegł on postępującej koncentracji i kłopotom nie tylko małych, ale także największych dystrybutorów detalicznych.

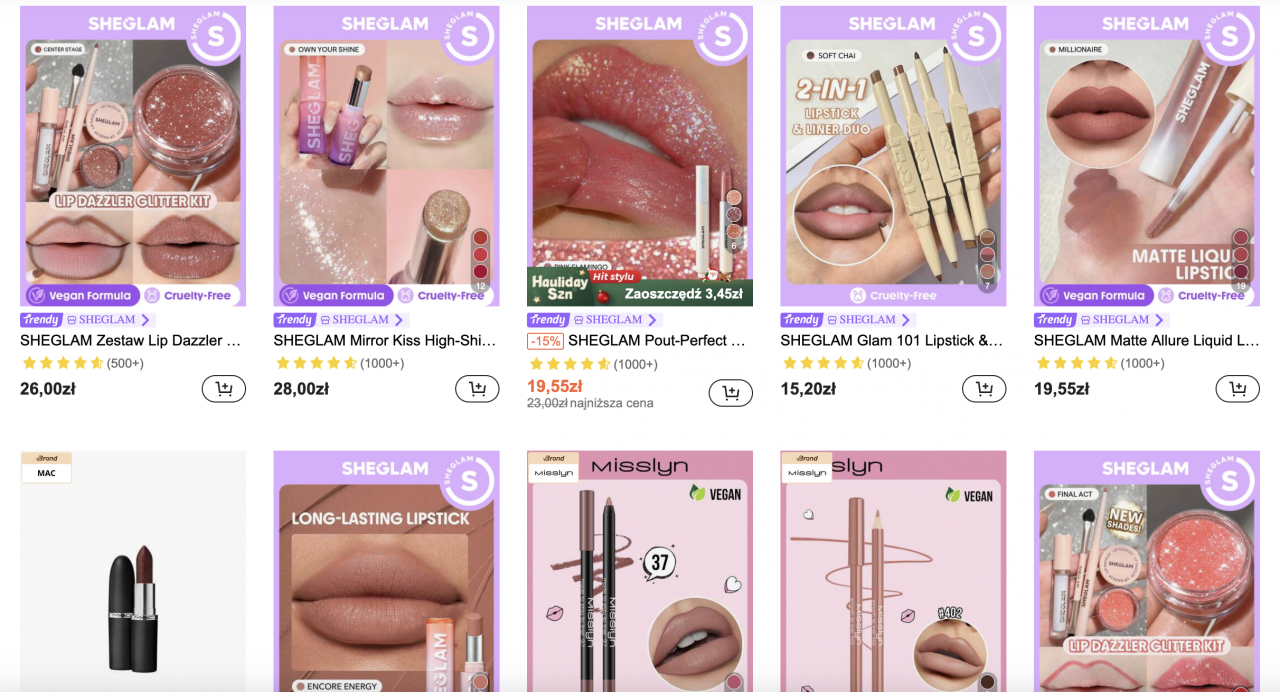

W efekcie rosnąca liczba niewypłacalności hurtowni, ale nie tylko tych towarów pierwszej potrzeby, ale także dóbr trwałego użytku czy inwestycyjnych Obniżenie marż w e-commerce, duże wyprzedaże w sklepach internetowych dla ratowania płynności Aktualnym problemem jest sieć dystrybucji, zwłaszcza sklepy w galeriach handlowych o wysokich kosztach stałych – ich upadłość jako efekt pandemii może pogłębić straty i utrudnić potem powrót do normalnych obrotów.

Sektor detaliczny został najbardziej, obok usług, dotknięty kwarantanną i drastycznym ograniczeniem popytu. Sprzedaż on-line nie jest w stanie zrekompensować strat z zamknięcia sklepów. Popyt na odzież, obuwie na bardzo niskim poziomie. Dystrybutorzy o dużym udziale dostaw z Chin mogą mieć przejściowe problem z zaopatrzeniem. Wzrost płacy minimalnej w I 2020 do 2600 zł – czynnik kosztowy, a równolegle – osłabienie siły zakupowej konsumentów (bezrobocie, niepewność).

Wielcy gracze rynkowi inwestują w automatyzację (np. kasy samoobsługowe), aby zmniejszyć rosnące koszty. Firmy inwestują w e-commerce w odpowiedzi na niedzielny zakaz handlu – duży już udział w segmencie modowym i RTV/AGD. Małe sklepy przegrywają walkę o pracownika z większymi sieciami, mogącymi sobie pozwolić nie tylko na wyższe płace, ale też m.in. na przyciągające ludzi benefity jak prywatna opieka zdrowotna itp.