9 września obchodzony jest Międzynarodowy Dzień Urody. To dobra okazja do podsumowania działalności polskiego przemysłu kosmetycznego w ostatnim czasie i jego pozycji międzynarodowej.

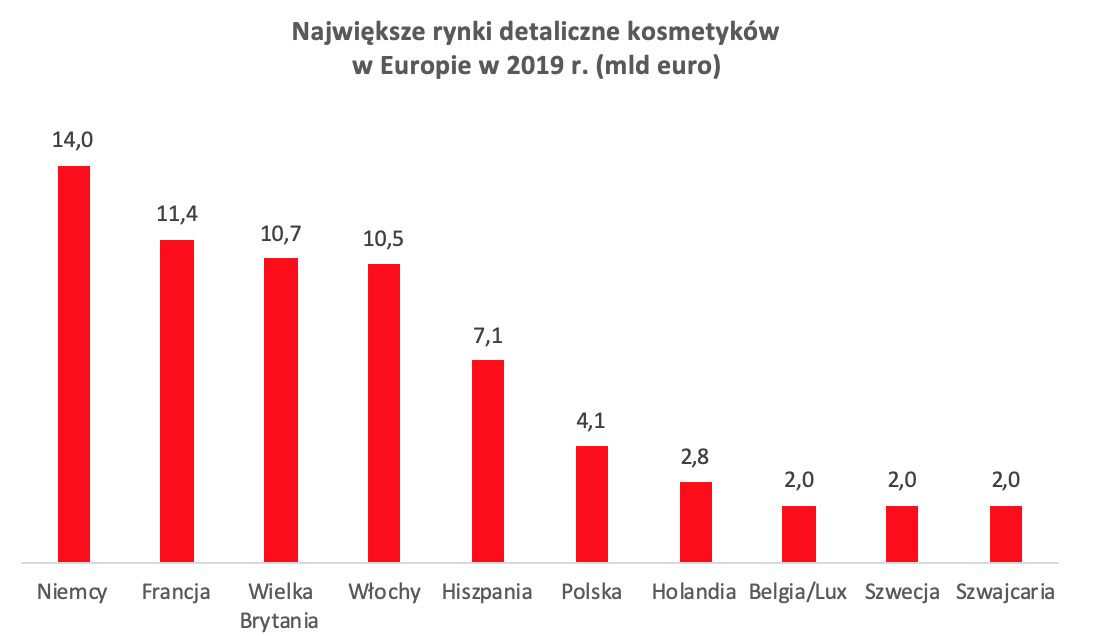

Największym rynkiem kosmetyków na świecie jest Europa. Wg Euromonitora International wartość europejskiego rynku liczona w cenach detalicznych wzrosła o 1,5% w 2019 r. do 79,8 mld euro. Kolejne miejsca zajmują Stany Zjednoczone i Chiny. Patrząc na poszczególne kraje europejskie, liderem są Niemcy z wielkością obrotów na poziomie 14 mld euro, za nimi plasują się Francja, Wielka Brytania i Włochy.

Źródło: Cosmetics Europe

Jak podaje Cosmetics Europe, ponad połowę wartości rynku detalicznego w Europie stanowią produkty do pielęgnacji skóry oraz higieny osobistej. Ich udział w rynku wynosił w 2019 r. odpowiednio 27,1% i 24,8%.

Europejski przemysł kosmetyczny zatrudnia bezpośrednio 207 tys. osób, a 1,6 miliona pracuje w sektorach powiązanych. Warto podkreślić, że 63% zatrudnionych stanowią kobiety. Sektor jest dosyć mocno rozdrobniony, bo oprócz dużych koncernów reprezentuje go około 5,9 tys. małych i średnich przedsiębiorstw.

Polska zajmuje szóstą pozycję w Europie z obrotami handlu detalicznego kosmetykami na poziomie 4,1 mld euro. Potencjał do wzrostu rodzimego rynku wydaje się nadal duży. Wielkość wydatków na kosmetyki wyniosła w Polsce w 2018 r. średnio 100 euro na jednego mieszkańca, przy średniej unijnej na poziomie 127 euro. Najwyższe średnie uzyskały Norwegia (229 euro/os.), Szwajcaria (220 euro/os.) i Szwecja (194 euro/os.), najniższą Bułgaria (58 euro/os.).

Euromonitor International szacuje, że na krajowy przemysł kosmetyczny w 2019 r. składało się 531 producentów. Wg GUS produkcją kosmetyków zajmowały się w tym okresie 83 podmioty, zatrudniające powyżej 9 pracowników, w których łącznie pracowało 16 tys. osób.

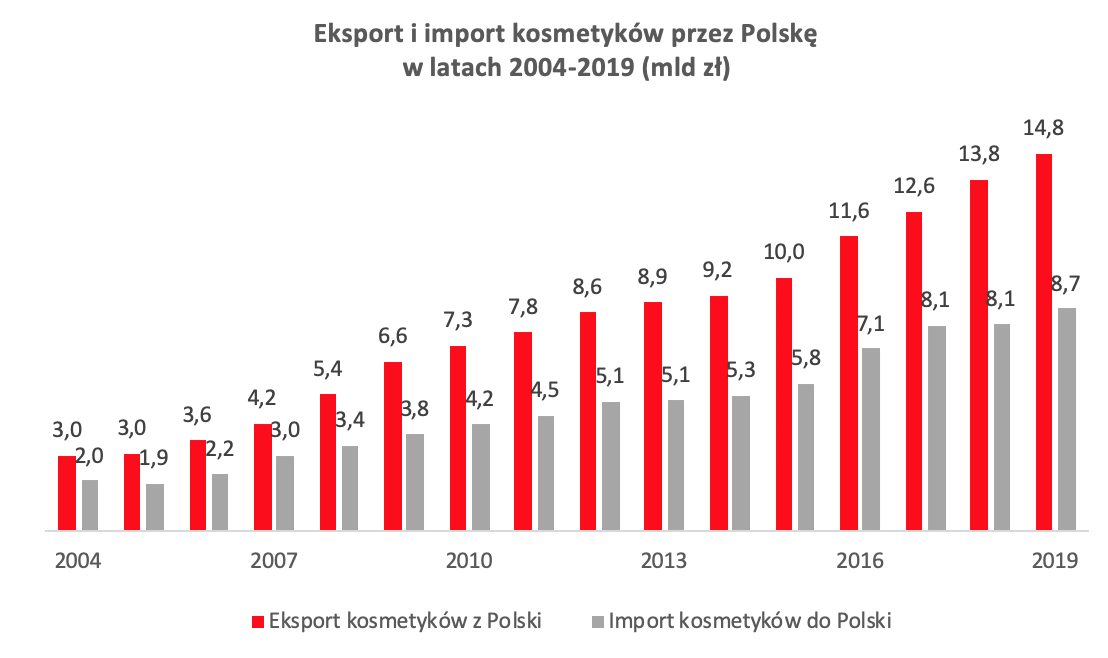

– Wartość produkcji sprzedanej krajowych producentów (powyżej 9 zatrudnionych) wyniosła 7,5 mld zł w 2019 r. Na większą skalę odbywała się jednak zagraniczna wymiana handlowa kosmetykami. Eksport z Polski rósł nieprzerwanie od momentu wejścia przez nasz kraj do Unii Europejskiej. Wg danych GUS, między rokiem 2004 a 2019 jego wartość zwiększyła się pięciokrotnie, tj. z 3,0 do 14,8 mld zł. Głównymi rynkami zbytu są Niemcy, Rosja, Wielka Brytania. Największym zainteresowaniem za granicą cieszą się produkty do pielęgnacji skóry, odpowiadające za 44% wartości eksportu – mówi Radosław Pelc, analityk sektorowy Santander Bank Polska.

Polska jest eksporterem netto kosmetyków. Udział eksportu w obrotach handlowych utrzymywał się w latach 2004-2019 w przedziale 59-64%. Z uwagi na wzrost obrotów handlu zagranicznego ogółem, nadwyżka handlowa Polski wzrosła z 1,0 mld zł w 2004 r. do 6,1 mld zł w 2019 r. W minionym roku zaimportowano do Polski kosmetyki o wartości 8,7 mld zł.

Źródło: GUS

Polski eksport był odporny na kryzys z lat 2008-2009. Dostępne dane (do kwietnia br.) pokazują, że krajowa branża kosmetyczna stawiła czoła również pandemii Covid-19. Co prawda w wyniku zawirowań związanych z lockdownem w kwietniu nastąpił spadek o 12,5% w ujęciu rocznym. Był on jednak na tyle niski, że łącznie w pierwszych 4 miesiącach br. eksport z Polski zwiększył się o 6,2% w porównaniu do analogicznego okresu poprzedniego roku. Dzięki temu zniwelował nieco bardziej gwałtowne spadki zanotowane na rynku krajowym.

– Pandemia potwierdziła, że rodzima branża kosmetyczna potrafi sprawnie i elastycznie reagować na sytuacje nadzwyczajne. Nie było łatwo – zamykane czasowo zakłady, problemy rejestracyjne z produktami antybakteryjnymi czy brak alkoholu etylowego. Ale ten okres pozwolił też zaistnieć polskim markom tam, gdzie przed pandemią było im trudniej sprzedawać. Na przykład w kwietniu odnotowano wzrost eksportu na wymagające rynki Szwecji i Danii o blisko 30% r/r oraz Szwajcarii o ponad 150% – komentuje Radosław Pelc.

Pandemia Covid-19 to okres wzmożonego rozwoju sprzedaży e-commerce. To właśnie kosmetyki mocno zyskały w tym kanale sprzedaży. Według badania Kantar Millward Brown obecnie już co trzeci Polak kupuje kosmetyki w sieci. To również segment, który rekompensował spadki sprzedaży w kanale tradycyjnym uzyskane w wyniku zamknięcia sklepów w galeriach handlowych

Rozwój sprzedaży kosmetyków w kanale internetowym wzmaga trend wzrostu zainteresowania niezależnymi markami kosmetycznymi. Umożliwia konsumentom dostęp do większej liczby marek kosmetycznych niż tylko tych oferowanych w lokalnych sklepach. Konsumenci chętniej eksperymentują z kosmetykami marek niszowych, wcześniej nieznanych. W efekcie lojalność wobec marki maleje. Jednocześnie pandemia może ułatwić dużym firmom kosmetycznym realizację strategii przejmowania takich małych niezależnych marek, które gorzej sobie poradziły w kryzysie i oferta przejęcia staje się dla nich w tym momencie szczególnie atrakcyjna.

W pandemii dbamy o urodę

Analitycy Santander Bank Polska przyjrzeli się także wydatkom kartami klientów w salonach fryzjerskich i kosmetycznych. Oczywiście w czasie lockdownu wydatki kartami w salonach kosmetycznych i fryzjerskich spadły znacznie, poniżej 5 mln zł średniotygodniowo. Niezwykle interesująco wygląda natomiast odbicie. Już pod koniec maja bieżącego roku średniotygodniowe wydatki kartami klientów Santander Bank Polska w salonach kosmetycznych i fryzjerskich przekroczyły 18 mln zł i oscylowały wokół tego poziomu przez całe wakacje.

– Pamiętamy, że w czasie lockdownu w mediach pojawiało się wiele materiałów, mówiących o tym jak uciążliwy jest dla Polaków brak możliwości korzystania z usług fryzjerów czy kosmetyczek. Dlatego zaraz po ich ponownym otwarciu zaobserwowaliśmy odbicie w kształcie litery V. Obecnie nasi klienci na usługi w salonach kosmetycznych i fryzjerskich wydają więcej niż kiedykolwiek. Od maja do dziś poziom wydatków utrzymuje się na poziomie o 45-63% wyższym niż w analogicznych okresach 2019 roku – mówi Przemysław Chojecki, data scientist z Santander Bank Polska.