Liczba miejsc pracy może obniżyć się o 0,13 proc. (20 tys.) w scenariuszu brexitu z umową oraz o 0,23 proc. (35 tys.) w scenariuszu twardego brexitu. Zmieni się także sytuacja Polaków na emigracji, a przywrócenie unii celnej może spowodować wielomiliardowe niedobory leków. Wpłynie to również na wielkość budżetu UE, który w nowej perspektywie straci znaczącego płatnika.

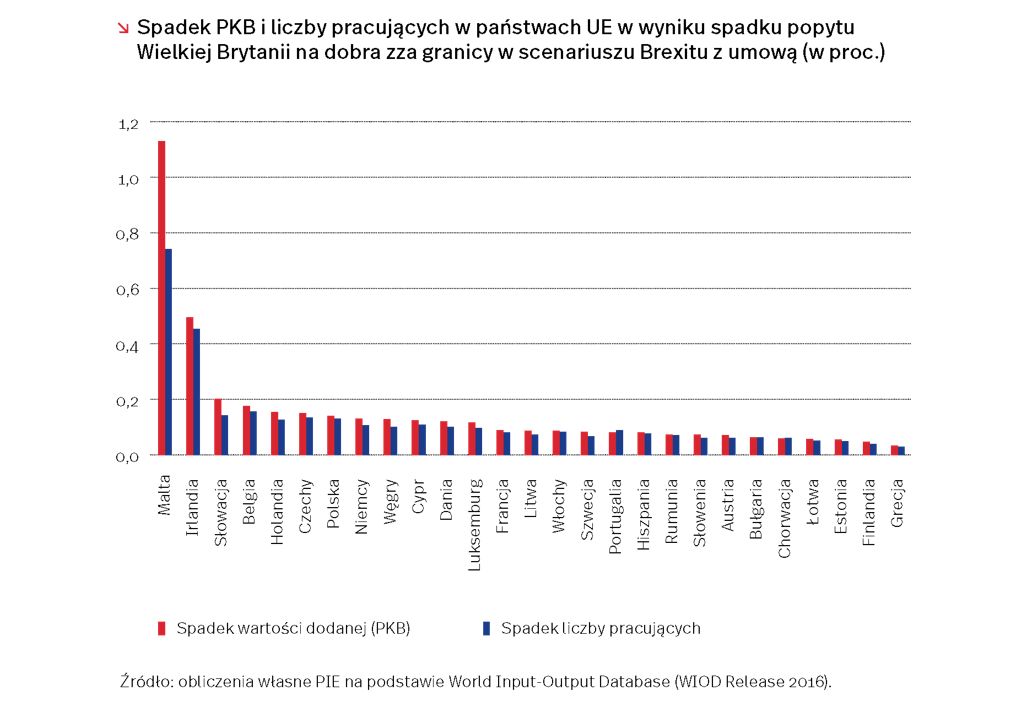

Naukowcy z londyńskiego National Institute of Economic and Social Research szacują, że w przypadku brexitu z umową import Wielkiej Brytanii obniży się o 11 proc. W przypadku twardego brexitu spadek ten zwiększy się do 19 proc. Według wyliczeń analityków PIE w scenariuszu brexitu z umową spadek obrotów handlowych z Wielką Brytanią bezpośrednio obniży PKB w państwach członkowskich średnio o 0,15 proc., a liczbę pracujących o 0,12 proc. W scenariuszu twardego brexitu spadki te wyniosą odpowiednio 0,26 proc. i 0,21 proc.

- Niezależnie od wariantu Polska znajdzie się w gronie państw UE najsilniej dotkniętych brexitem. Brexit ma szczególne znaczenie dla polskiego sektora rolno-spożywczego, gdzie niższe obroty handlowe spowodowane brexitem z umową mogą obniżyć wartość dodaną o około 0,3 mld zł oraz skutkować spadkiem liczby miejsc pracy o prawie 5 tys. Liczby te wyniosą odpowiednio 0,5 mld zł i ponad 8 tys. miejsc pracy w scenariuszu brexitu bez umowy – komentuje Jakub Sawulski, kierownik zespołu makroekonomii PIE.

W ocenie Międzynarodowego Funduszu Walutowego bezumowny brexit oznaczać będzie 4 proc. podniesienie brytyjskich taryf importowych w handlu z UE i dodatkowy wzrost barier pozataryfowych (w sumie o 24 proc. w przeliczeniu na ekwiwalent taryfowy), a także utratę przez Wielką Brytanię dostępu do większości istniejących porozumień o preferencyjnym handlu między UE a krajami trzecimi.

Z kolei według prognoz OECD z września całkowite rozmiary brytyjskiego eksportu obniżą się o 8 proc., a całkowite rozmiary unijnego eksportu zmniejszą się o 1,5 proc. PKB Wielkiej Brytanii obniży się w 2020 roku o 2 proc., a w 2021 roku negatywne odchylenie od scenariusza bazowego pogłębi się do niemal 2,5 proc. PKB.

Sytuacja Polaków w Wielkiej Brytanii

Obywatele UE mieszkający w Wielkiej Brytanii, którzy chcą legalnie przebywać na Wyspach po 2021 r., powinni złożyć wniosek o otrzymanie statusu rezydenta. Oprócz legalnej pracy, zapewni im to m.in. dostęp do bezpłatnej służby zdrowia czy możliwość wynajęcia mieszkania. Do końca września 2019 r. obywatele UE złożyli prawie 1,8 mln wniosków. Aż 1/5 wszystkich wniosków stanowiły te z Polski, 16 proc. to wnioski mieszkańców Rumunii, a 11 proc. – Włoch. Biorąc pod uwagę ogólną liczbę Polaków mieszkających na Wyspach, wniosek złożyło jedynie 38 proc.

- Część osób może mieć problem z dostarczeniem dokumentów niezbędnych do uzyskania takiego statusu, ponieważ pracują w szarej strefie. Inni z kolei mogą nie planować dalszego pobytu na Wyspach - tłumaczy Katarzyna Dębkowska, kierownik zespołu foresightu gospodarczego PIE. Według badań NBP z końca 2018 r. prawie 10 proc. Polaków bało się, że ich sytuacja na rynku pracy może się pogorszyć i w związku z tym było zdecydowanych na wyjazd z Wielkiej Brytanii.

Leki utkną na przejściach granicznych

Biorąc pod uwagę niebezpieczeństwo natychmiastowego przywrócenia unii celnej w przypadku wyjścia Wielkiej Brytanii z Unii Europejskiej bez umowy, a także przyjmując, że w 2018 roku Wielka Brytania importowała z krajów UE leki o łącznej wartości 17,7 mld GBP, można oszacować, że twardy Brexit spowodowałby w Wielkiej Brytanii przez pierwsze pół roku niedobór leków o łącznej wartości 1,8-2,7 mld funtów.

- Na niedobory narażone są również kraje europejskie – mówi Adam Czerwiński, analityk zespołu strategii PIE. Dodając do powyższych założeń wartość importu leków ze Zjednoczonego Królestwa do pozostałych krajów UE równą 10,9 mld GBP, oszacować można, że opcja „no-deal” grozi Europie niedoborami leków na poziomie 1,1-1,6 mld funtów w półrocznej perspektywie. Problem dotyczy również Polski, która w 2018 roku importowała z Wielkiej Brytanii leki o wartości 275 mln funtów i w wypadku twardego brexitu byłaby narażona na niedobory o wartości 28-41 mln GBP (135-205 mln PLN).

Brexit będzie miał także wpływ na politykę spójności oraz programy unijne finansowane ze wspólnej kasy, europejski system handlu emisjami CO2, a także przepływ danych osobowych Europejczyków pomiędzy firmami a ich brytyjskimi partnerami.