Co drugi kosmetyk produkowany w Polsce trafia na eksport. Pod tym względem zajmujemy 6. miejsce w Europie

i 5. w Unii. Regularnie podbijamy nowe rynki potwierdzając, że polskie produkty wyróżnia jakość, wieloletnia tradycja, inwestycje w badania i rozwój, które w połączeniu z konkurencyjną ofertą cenową oraz elastycznością

i profesjonalizmem w biznesie, stanowią dużą przewagę konkurencyjną. Czy marcowo-kwietniowy lockdown światowej gospodarki odbił się na eksporcie polskich kosmetyków?

Jeszcze na początku tego roku rozwój eksportu w polskiej branży kosmetycznej był niepodważalny. Potwierdza to Polska Agencja Inwestycji i Handlu (PAIH), która przyznaje, że rodzima branża rozwijała się w ostatnich latach bardzo dynamicznie, a polskie firmy coraz śmielej i prężniej wkraczały na arenę międzynarodową. Dowodem na to były przykłady udanych ekspansji z końca ubiegłego roku na rynek węgierski, koreański, tajwański, indonezyjski czy malezyjski.

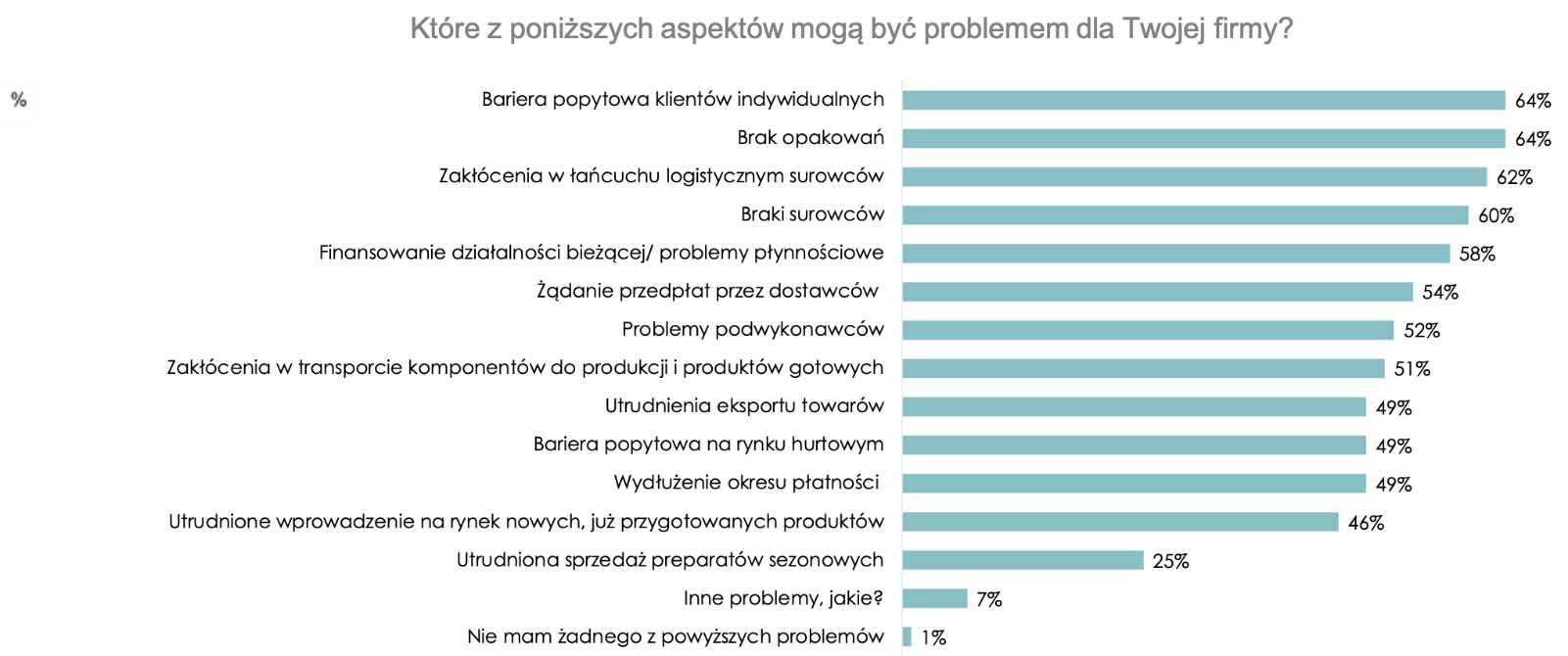

Lockdown światowej gospodarki sprawił jednak, że elastyczna i dynamicznie reagująca na zmiany rynkowe polska branża kosmetyczna zderzyła się z szeregiem problemów. Najpierw bardzo odczuwalny był brak etanolu skażonego, niezbędnego do produkcji żeli antybakteryjnych czy środków biobójczych, na których produkcję przestawiło się odpowiednio ponad 31 proc. i 11 proc. firm. Następnie we znaki dało się firmom zamknięcie granic, całkowite wstrzymanie ruchu turystycznego i obostrzenia w wywozie części produktów za granicę, a później – przerwy w dostawach surowców, opakowań czy problemy w transporcie komponentów i produktów gotowych.

źródło: badanie "Branża kosmetyczna vs. COVID", Polski Związek Przemysłu Kosmetycznego

Blanka Chmurzyńska-Brown, dyrektor generalna Polskiego Związku Przemysłu Kosmetycznego (KosmetyczniPL) zauważa, że sytuacja, z jaką mierzyliśmy się w marcu, pokazała przede wszystkim słabość unijnego jednolitego rynku wewnętrznego:

- Z jednej strony doskonale rozumieliśmy fakt, że rynki państw członkowskich zamykają się zaabsorbowane dbaniem o bezpieczeństwo swoich obywateli. Jednak to, co było siłą rynku wspólnotowego jeszcze dwa miesiące wcześniej, w obliczu pandemii stało się jego słabością. Odczuły to szczególnie mocno np. międzynarodowe firmy, działające w europejskich łańcuchach dostaw, które nie mogły przez jakiś czas transportować części swoich produktów np. żeli antybakteryjnych pomiędzy swoimi fabrykami w różnych częściach kontynentu. Wnioski, jakie powinniśmy z tej lekcji wyciągnąć, pokazują, że kraje UE powinny zagwarantować sprawne zarządzanie granicami dla osób i towarów oraz utrzymać funkcjonowanie jednolitego rynku wewnętrznego nawet w obliczu pandemii - mówi.

Trudności nadeszły też ze strony urzędów. Firmy zrzeszone w Polskim Związku Przemysłu Kosmetycznego oraz PAIH zaobserwowały, że Państwowa Inspekcja Sanitarna wstrzymała wydawanie certyfikatu lub zaświadczenia dla celów eksportu o stosowaniu przez zakład produkcyjny Dobrej Praktyki Produkcji (GMP):

– Wstrzymanie wydawania tych dokumentów może doprowadzić do załamania się eksportu polskich kosmetyków na wielu liczących się rynkach. Związek już odnotował sygnały o zablokowaniu eksportu produktów z Polski na rynki niektórych krajów trzecich. W szczególności w Chinach, Izraelu oraz Iranie, gdzie zaświadczenia o wpisie do wykazu zakładów nie są wystarczającym dokumentem na potwierdzenie stosowania przez przedsiębiorcę Dobrej Praktyki Produkcji – podkreśla dr Ewa Starzyk, dyrektor ds. naukowych i legislacyjnych, Polskiego Związku Przemysłu Kosmetycznego.

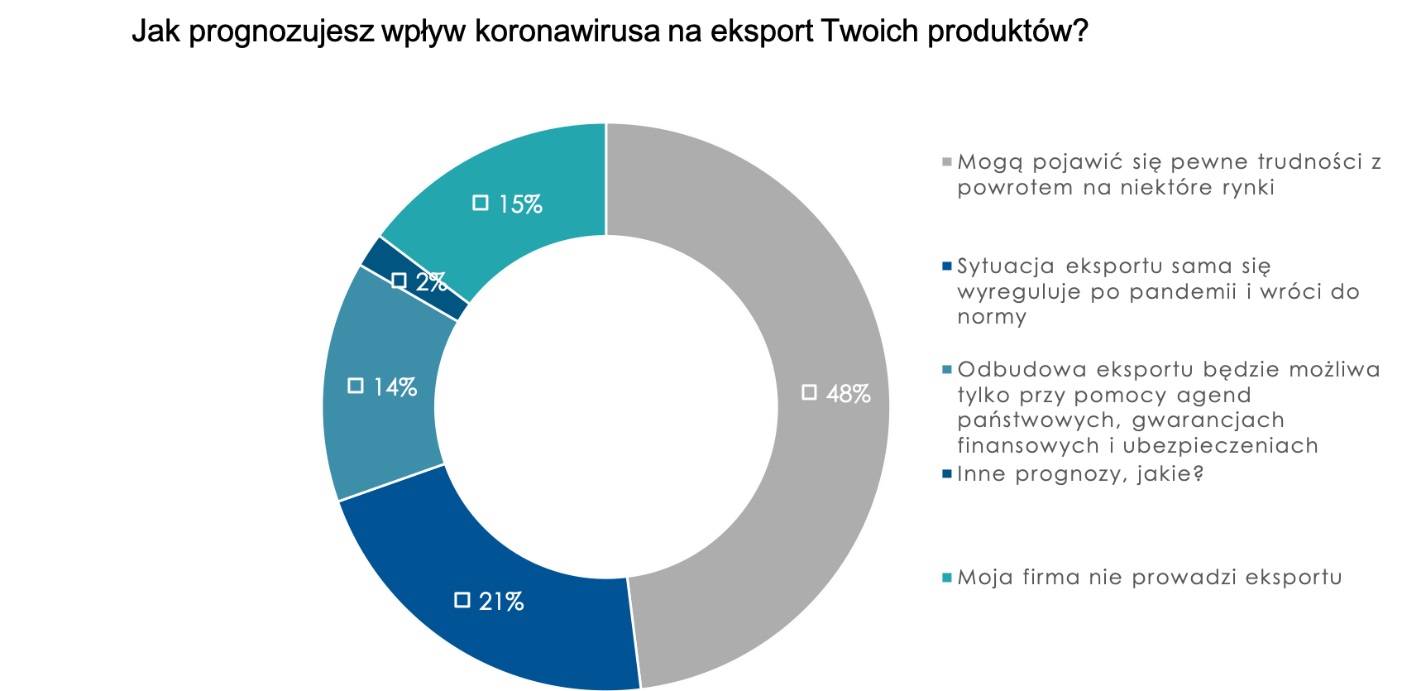

źródło: badanie "Branża kosmetyczna vs. COVID", Polski Związek Przemysłu Kosmetycznego

Blisko połowa badanych przez KosmetycznychPL firm prognozuje, że powrót na niektóre z dotychczas eksplorowanych rynków może być utrudniony. Obawy te najczęściej wyrażają firmy małe (58 proc.) i największe (mające powyżej 50 mln euro obrotów – 60 proc.) oraz te, które przeznaczają na eksport nie więcej niż 1/3 swoich produktów (65 proc.). 20 proc. badanych przedsiębiorstw liczy na szybki powrót do sytuacji sprzed pandemii. A 14 proc. uważa, że odbudowa eksportu będzie możliwa tylko przy pomocy agend rządowych, gwarancji finansowych i ubezpieczeń. Warto zauważyć, że na odbudowę eksportu przy pomocy tych ostatnich narzędzi najczęściej liczą firmy średnie (26 proc.).

- To, co odróżnia kryzys związany z pandemią od innych tego typu zawirowań, to na pewno nieprzewidywalność. Nie wiemy, jak zarządzać planami produkcji, zaopatrzenia czy zatrudnienia, bo nie wiadomo, co się wydarzy w najbliższych kilku miesiącach. Nie możemy tego odtworzyć na podstawie podobnych sytuacji z przeszłości. Wszyscy obawiają się też obniżenia możliwości zakupowych konsumentów, ale według niektórych naszych ekspertów nie należy tym straszyć, bo może przerodzić się to w tzw. samospełniającą się przepowiednię. Oczywiście pomiędzy marcem, a majem konsumenci wydawali mniej, ale był to proces naturalny, związany z zamknięciem nas w domach. W czerwcu liczymy, że sytuacja wróci już do normy, ale można zapomnieć o tak szybkich przyrostach jakie miały miejsce w ostatnich kilku latach – podkreśla Blanka Chmurzyńska-Brown.

Podobnego zdania jest Katarzyna Furmanek, prezes Laboratorium Kosmetycznego Floslek, które jest dziś obecne w blisko 50 krajach świata – od Ameryki Północnej, przez Europę, północną Afrykę po Azję:

– W tej chwili trudno nam jest ocenić precyzyjnie, jak pandemia i lockdown wpłyną na eksport polskich kosmetyków. Pamiętajmy, że w kwietniu i maju realizowaliśmy zlecenia pochodzące jeszcze z okresu przed epidemią, ze stycznia i lutego, które dość optymistycznie nastawiały nas do możliwego do realizacji wyniku

w roku bieżącym. Obecnie widzimy już, że klienci z krajów i regionów o mocno rozwiniętej turystyce, jak Egipt, Turcja czy Daleki Wschód, chcą przesuwać zaplanowane wcześniej dostawy i zamówienia na okres późniejszy, bo w obliczu braku odwiedzających obawiają się zmniejszonego popytu na kosmetyki. Niektóre rynki, jak Iran, wciąż pozostają dla nas zamknięte. Liczymy się także z tym, że część produktów, pochodzących z zamówień już zrealizowanych lub tych w drodze, będzie przez naszych dystrybutorów magazynowana i sprzedawana w późniejszym okresie, co może się przełożyć na wolumen zamówień w kolejnych kwartałach. Czas na pierwsze, realne podsumowania przyjdzie na koniec lata, bo dziś ciężko jest ocenić, jak sytuacja rozwinie się w poszczególnych krajach - mówi Katarzyna Furmanek.

Które segmenty rynku dobrze radzą sobie eksportowo w kryzysie?

Grupą, która na pewno najsilniej odczuła spadki sprzedaży, jest tzw. „kolorówka” – kosmetyki do makijażu i produkty sezonowe. Firmy kosmetyczne spodziewają się, że jak zawsze w kryzysie nastąpi przesunięcie w stronę kosmetyków tańszych i marek selektywnych. Przewiduje się, że największe problemy mogą mieć z kolei marki z półki średniej i wyższej, z nie do końca zdefiniowanym segmentem rynku i słabą historią produktu. Marki własne powinny się rozwijać bez większych zmian, a kosmetyka profesjonalna może znacząco rozwinąć się w stronę zabiegów domowych. Dla niektórych firm, pandemia koronawirusa była okazją do zbudowania relacji na nowych rynkach – np. producent chusteczek nawilżanaych – Luba, dzięki kooperacji z PAIH, wszedł na nowy dla siebie grecki rynek.

Azja wciąż mocna, na Zachodzie widać spowolnienie

Producenci kosmetyków zgodnie przyznają, że Azja szybko poradziła sobie z kryzysem i obecnie kooperacja z tym rynkiem wygląda obiecująco. Firmy odnotowują wiele nowych zapytań ze strony tamtejszych kontrahentów, nawiązują tez nowe relacje m.in. w regionie południowo-wschodnim. Marka Inglot rozpoczęła na przykład sprzedaż w modelu cross-border na platformie online Tmall.

Obiecującym kierunkiem pozostaje Afryka, gdzie rynki właśnie się kształtują. Ci, którzy odważnie wkroczą na tamten teren i zbudują dziś swoją pozycję, mogą tam zostać na dłużej. Wymaga to jednak dużych nakładów wiedzy, finansów i doświadczenia. Firmy zwracają także uwagę, że budowanie nowych relacji z partnerami w Europie idzie zdecydowanie wolniej niż przed pandemią. I chociaż możemy się pochwalić na tym polu sukcesami - nowymi kontraktami polskich firm w Grecji, czy rozszerzaniem współpracy z retailerami, jak w przypadku firmy dr Irena Eris, która wzmocniła kooperację z siecią perfumerii Douglas, wchodząc online do Austrii.

Brak imprez targowych dużym utrudnieniem

Dotychczas kontrakty firm kosmetycznych niejednokrotnie były efektem udziału w misjach handlowych czy międzynarodowych tragach, gdzie organizowano stoiska narodowe. Dlatego jednym z dużych utrudnień jest odwołanie tegorocznych imprez targowych m.in. Cosmoprof Bologna, które dla wielu polskich firm były nie tylko okazją do prezentacji nowości produktowych, lecz także znalezienia partnerów biznesowych i kanałów sprzedaży na najbliższe miesiące. Dziś konieczne jest wypracowanie nowych rozwiązań, które będą możliwe do realizacji i finansowania przez rząd w miejsce dotychczasowych imprez targowych. Takim rozwiązaniem może być np. cyfrowy eksport, działania w digitalu. Jesienią planowana jest druga edycja WeCosmoprof, targów online, które w tym roku zastąpią tradycyjną, offlinową formę wydarzenia Cosmoprof Bologna. W pierwszej, zakończonej niedawno, udział wzięło 2829 wystawców z 70 krajów, a Polska zajęła 5. miejsce pod względem liczby wystawców, zaraz po Włoszech, Chinach, Korei, Francji.

– Polska branża kosmetyczna musi mocno i wyraźnie zaistnieć na tym i innych wydarzeniach, ale nie uda się

to bez wsparcia Ministerstw Rozwoju. Widzimy, że nasza europejska i światowa konkurencja nie czeka na rozwój wydarzeń, tylko szybko podejmuje nowe wyzwania. My również nie możemy stać w miejscu. Problemem dziś jest także sposób rozliczania przyznanego firmom kosmetycznym finansowania wydarzeń przez PARP, o czym także rozmawiamy z Ministerstwem Rozwoju – zauważa dr Justyna Żerańska, manager ds. projektów legislacyjnych w Polskim Związku Przemysłu Kosmetycznego.

Polski sektor kosmetyczny stara się wspierać także Polska Agencja Inwestycji i Handlu, przenosząc część aktywności do kanałów online. Organizowane są m.in. webinaria poświęcone możliwościom wejścia na dany rynek, omawiane perspektywy eCommerce dla branży.

Jak podkreślają firmy zrzeszone w Polskim Związku Przemysłu Kosmetycznego rozwój eksportu to gwarancja utrzymania silniej pozycji polskiego sektora kosmetycznego na arenie międzynarodowej. Impuls eksportowy

to również szansa dla polskich producentów kosmetyków, aby zminimalizować ekonomiczne skutki pandemii w kraju i zmienić obecną koniunkturę. Zatrzymanie eksportu byłoby gigantycznym krokiem do tyłu, na który dziś nie możemy sobie pozwolić. Dlatego firmy kosmetyczne liczą na dobrą i partnerską współpracę z rządem w tym zakresie.

Polski Związek Przemysłu Kosmetycznego skupia blisko 200 firm, w tym producentów i dystrybutorów kosmetyków, laboratoria, firmy doradcze i ośrodki dydaktyczne, a także ich partnerów około branżowych – dostawców opakowań i surowców. Reprezentuje i wspiera cele strategiczne przedsiębiorców wyłącznie branży kosmetycznej. Od ponad 18 lat jest aktywnym głosem sektora w procesie stanowienia prawa. Skutecznie współpracuje na co dzień z instytucjami administracji polskiej i europejskiej, a razem z firmami członkowskimi wypracowuje i wdraża rozwiązania, które prowadzą do rozwoju polskiego rynku kosmetycznego.

Związek należy do Cosmetics Europe – europejskiej organizacji branżowej i Konfederacji Lewiatan – najbardziej wpływowej organizacji pracodawców w Polsce. Angażuje się też w działania budujące pozycję sektora za granicą – wspiera promocję eksportu polskich kosmetyków, buduje sieć partnerstw i wspólnie z partnerami znosi bariery w handlu międzynarodowym. Organizacja pełni również funkcję platformy wymiany doświadczeń – edukuje i szkoli firmy, podnosząc jakość całego sektora. Od 13 lat prowadzi też projekt społeczny Fundacja Piękniejsze Życie.