Firma Nielsen podała dane sprzedażowe na rynku FMCG, w tym w kategoriach kosmetyczno-chemicznych na rynku FMCG. Przeanalizowała również znaczenie i udziały kanałów sprzedaży w wartościowej sprzedaży kosmetyków.

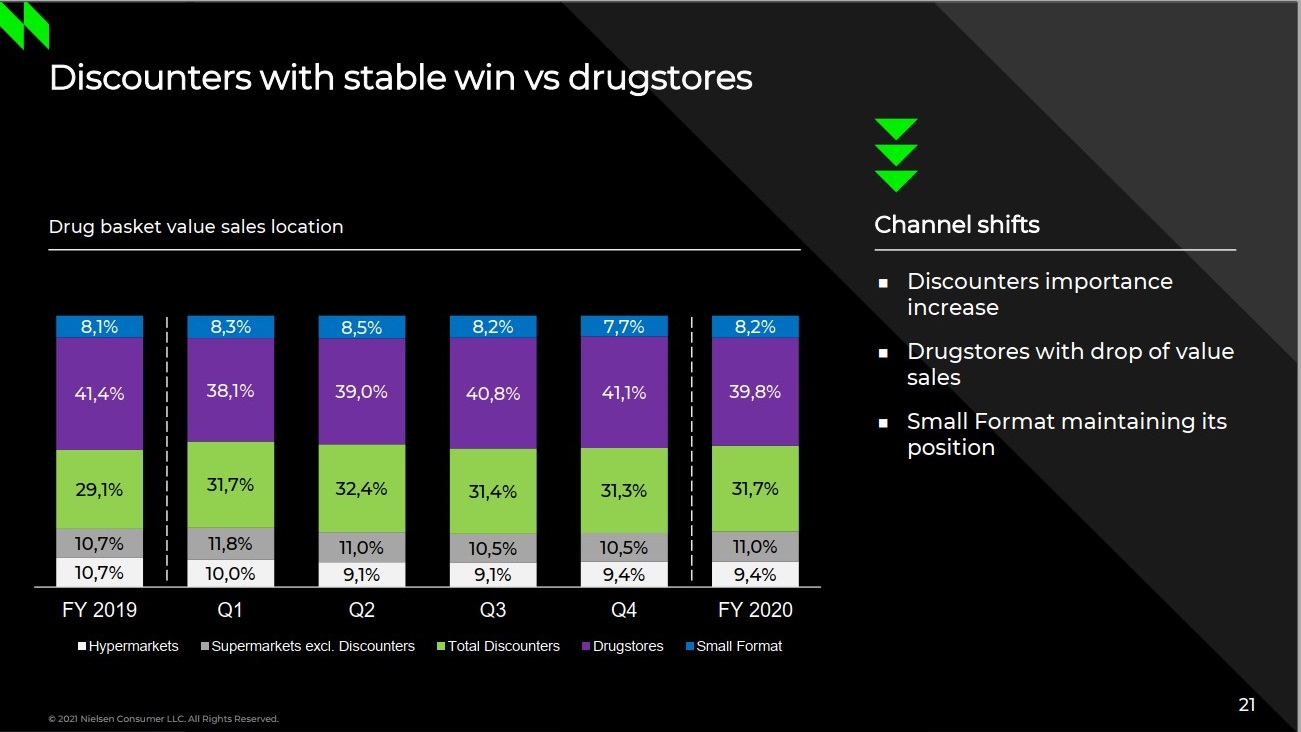

Jak pokazują analizy, COVID miał wpływ na pozycjonowanie kanałów sprzedaży. Niezmiennie największe udziały w sprzedaży kosmetyków mają drogerie. Jednak ich pozycja lekko osłabła. Wartościowo było to 39,8 proc. w 2020 r. w porównaniu do 41,4 proc. w 2019 r.

Natomiast trend, który zarysował się w pierwszej fali pandemii, czyli znaczne zwyżki wartości sprzedaży produktów z koszyka kosmetyczno-chemicznego w dyskontach, utrzymał się. Na koniec roku 2020 udział dyskontów w wartościowej sprzedaży wynosił 31,7 proc., na początku 2019 r. było to 29,1 proc. – Można powiedzieć, że nastąpiło stałe przeniesienie pewnej części sprzedaży do dyskontów – stwierdził Michał Rudecki, Client Director, Beauty & Home Care.

Dyskonty szybko zbliżają się więc do pozycji, jaką zajmują drogerie. Wartościowy udział drogerii w sprzedaży kategorii kosmetyczno-chemicznych na koniec 2020 r. wynosił 39,8 proc., a dyskontów 31,7 proc. Na początku 2019 r. było to odpowiednio 41,4 proc. oraz 29,1 proc.

Wpłynęło na to przesunięcie wydatków konsumenckich na podstawowe artykuły do higieny ciała oraz do sprzątania domu, chęć do robienia zakupów w jednym miejscu oraz kolejne lockdowny i ograniczenia w działaniu galerii handlowych.

Źródło: Nielsen Consumer 2021

Źródło: Nielsen Consumer 2021

Jak podkreślił Michał Rudecki, ciekawym zjawiskiem jest to, że w pandemii obronił się mały format sklepów.

– Patrząc historycznie udziały małych sklepów zawsze spadały wartościowo, jak i liczebnie. Natomiast teraz widzimy, że jeśli chodzi o wartość sprzedaży i udział w całości uniwersum, to ten format się obronił. Jest to związane z tym, że w okresie pandemii chętniej chodziliśmy do sklepów, które są mniejsze, w których mamy mniej okazji do spotkania większej liczby ludzi i potencjalnego zarażenia się. Zdecydowanie chodzi też o to, że są to sklepy, do których mamy blisko z domu, jeśli czegoś nam zabraknie – skomentował Michał Rudecki.

Mówimy tu nawet o symbolicznym wzroście udziałów w wartościowej sprzedaży koszyka kosmetyczno-chemicznego z 8,1 proc. w 2019 r. do 8,2 proc.

W nomenklaturze firmy Nielsen pod hasłem Small Format w koszyku kosmetyczno-chemicznym kryją się następujące kanały: sklepy spożywcze do 300 mkw., stacje benzynowe i kioski. Wszystkie drogerie, tzw. nowoczesne i tzw. tradycyjne, zaliczane są do kanału Drugstores. Dokładnie definicja tego kanału w firmie Nielsen jest następująca: "Sklepy w których minimum 50 proc. powierzchni półkowej ocenianej wizualnie stanowią artykuły kosmetyczno-drogeryjne. Sklepy należące do zamkniętej listy sieci współpracujących z Nielsenem (Rossmann, Drogeria Natura,Superpharm, Hebe, Jawa), jak również wszystkie pozostałe sklepy drogeryjne i kosmetyczne, zarówno niezależne placówki handlu małoformatowego, jak i sieci niewspółpracujące z Nielsenem".

Warto jednak wspomnieć, że choć w analizie Nielsena nie zostało to uwzględnione, z informacji "Wiadomości Kosmetycznych" pozyskanych bezpośrednio z handlu wynika, że również lokalne, osiedlowe, położone blisko domu sklepy kosmetyczne w pandemii poradziły sobie dobrze. Zachodził tu podobny mechanizm, jak w przypadku sklepów spożywczych, szczególnie w okresach lockdownu i ograniczeń w pracy galerii handlowych.

Trwały trend spadkowy sprzedaży kategorii kosmetyczno-chemicznych utrzymuje się w hipermarketach – 10,7 proc. na początku 2019 r. w porównaniu do 9,4 proc. na początku 2020 r.