Alibaba Group Holding Ltd. raportuje bardziej obiecujące wyniki finansowe niż w zeszłym roku. Roczne przychody Alibaba w 2022 r. wyniosły 134,567 mld dolarów, co stanowi wzrost o 22,91 proc. w stosunku do 2021 r.; roczny dochód netto Alibaba w 2022 roku natomiast wyniósł 9,774 miliarda dolarów, co jest obiecującym wynikiem w obliczu rosnących problemów grupy.

Doniesienia prasowe na temat grupy sugerują, że możemy się spodziewać znacznych wydatków Alibaba na rzecz poszerzenia swoich inwestycji; Alibaba Group Holding Ltd. rzekomo zainwestuje w Turcji ponad 1 miliard dolarów w centrum logistyczne na lotnisku w Stambule i centrum danych w pobliżu stolicy Turcji. Ta inwestycja może znacznie polepszyć doświadczenie zakupowe zarówno klientów B2B, jak i B2C rekrutujących się z Europy i Bliskiego Wschodu.

Dwa największe chińskie platformy zakupowe należące Alibaba, Taobao i Tmall, obsługują odpowiednio transakcje między konsumentem a konsumentem. Obydwie generują większość swoich dochodów z wyższych marży notowań i opłat transakcyjnych. Jednak pandemia COVID-19 i przeciwności makroekonomiczne ograniczały wzrost obu platform w ciągu ostatniego roku, podczas gdy chińskie organy antymonopolowe nadal potęgują tę presję, zakazując zawierania wyłącznych umów Alibaba z handlowcami, zmuszając firmę do ograniczenia agresywnych promocji i ściśle kontroluje jej przeszłe i przyszłe przejęcia.

Ekosystem detaliczny Alibaba obejmuje również rosnącą mieszankę niskomarżowych biznesów – w tym platformę B2B Alibaba.com, transgraniczne platformy sprzedażowe AliExpress i Kaola, tradycyjne sklepy spożywcze Freshippo, oraz jednostki logistyczne Cainiao. Alibaba w coraz większym stopniu polega na tych niskomarżowych firmach, aby zwiększyć swoje całkowite przychody z handlu i zrównoważyć wolniejszy wzrost Taobao i Tmall. Alibaba nie prowadzi sprzedaży bezpośredniej i nie posiada własnych magazynów. Chociaż w zeszłym roku presja regulacyjna na Alibaba w Chinach słabła, firma miała do czynienia z kolejnym ewoluującym zagrożeniem. Musiała bowiem stawić czoła silnej konkurencji w swojej bazowej krajowej działalności e-commerce ze strony takich firm jak JD.com Inc., Pinduoduo Inc. i ByteDance Ltd.

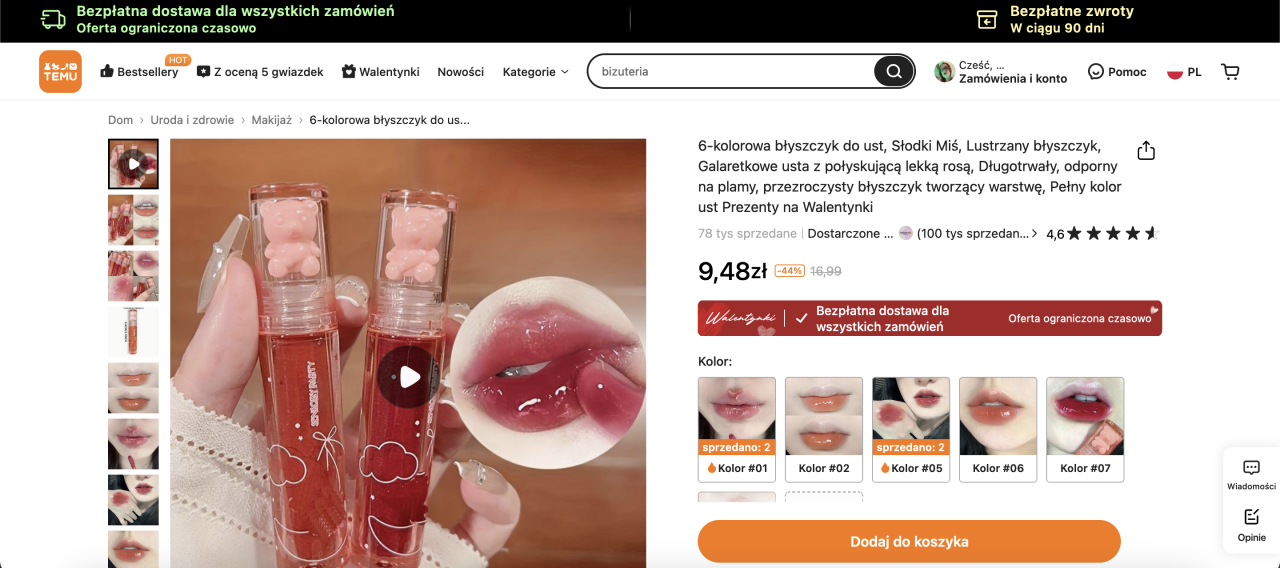

Przykładowa oferta w serwisie Alibaba

Spektakularna passa Alibaby gwałtownie się skończyła, gdy Pekin postanowił podciąć skrzydła większości firm Big Tech w Chinach, a wszystko to w imię ograniczenia „nieuporządkowanej ekspansji” kapitału. Do pierwszych trzech kwartałów ubiegłego roku siła robocza Alibaby skurczyła się o około 15 tys. pracowników. Podobnie jak reszta chińskich firm, Alibaba zmaga się nie tylko z nieprzewidywalnym reżimem, ale także z polityką Covid Zero i kryzysem konsumenckim, który wystawił na próbę stabilność drugiej co do wielkości gospodarki świata. Alibaba oficjalnie obwinia wybuch pandemii Covid-19 w Chinach za spadek przychodów, twierdząc, że krajowy biznes e-commerce został dotknięty związanymi z pandemią zakłóceniami w łańcuchach dostaw i logistyce w kwietniu i maju (około dwóch trzecich rocznych przychodów Alibaby pochodzi z handlu w Chinach).

Alibaba Group Holding Ltd. działa w następujących segmentach biznesowych: China Commerce, International Commerce, Local Consumer Services, Cainiao, Cloud, Digital Media and Entertainment oraz Innovation Initiatives i Others. Segment Core Commerce tworzą platformy działające w handlu detalicznym i hurtowym. Firma została założona przez Chung Tsai i Yun Ma 28 czerwca 1999 r., a jej główna siedziba znajduje się w Hangzhou w Chinach.

Czytaj także: Alibaba trafił na amerykańską czarną listę firm ułatwiających piractwo