Prawie 11 proc. mikro, małych i średnich firm wskazywało, że w minionym roku istniało realne ryzyko zlikwidowania ich biznesu, wynika z badania przeprowadzonego przez Keralla Research na zlecenie Rejestru Dłużników BIG InfoMonitor w IV kw. 2020 r. O takim niebezpieczeństwie przede wszystkim mówiły firmy mikro zatrudniające od 1 do 9 osób (16,1 proc.) i małe, gdzie pracuje 10-49 osób (10,5 proc.). Zdecydowanie pewniej czuły się natomiast średnie podmioty (50-249 zatrudnionych), bo tylko 1 proc. z nich dostrzegało ryzyko upadłości.

Uwaga na płynność finansową

Najczęstszymi powodami ryzyka likwidacji, wymienianymi w badaniu, był spadek płynności finansowej (66 proc.), odwołanie kontraktów i gwałtowny odpływ zamówień (39,6 proc.), a także wzrost kosztów prowadzenia działalności (20,8 proc.).

Źródło: badanie Keralla Research dla BIG InfoMonitor

Poczucie zagrożenia zamknięciem, najpowszechniejsze było w firmach usługowych (18,9 proc.) i transportowych (16 proc.), znacznie rzadsze w produkcyjnych (6,7 proc.) czy handlowych (4,1 proc.). Takiego niebezpieczeństwa nie dostrzegały natomiast firmy budowlane.

Według danych Głównego Urzędu Statystycznego listopad był kolejnym miesiącem, w którym zanotowano przyrost liczby podmiotów z zawieszoną działalnością (o 3,1 proc.), a jednocześnie o 23,5 proc. spadła liczba firm nowo zarejestrowanych w porównaniu do poprzedniego miesiąca (w październiku spadek wyniósł 7,6 proc.).

Biorąc pod uwagę sekcje PKD największy wzrost liczby podmiotów z zawieszoną działalnością w porównaniu do poprzedniego miesiąca GUS odnotował w sekcji kultura, rozrywka i rekreacja (6,8 proc.), a także wśród firm zajmujących się administrowaniem i działalnością wspierającą, gdzie mieści się m.in. turystyka oraz organizatorzy targów i kongresów (4,5 proc.), transportem i gospodarką magazynową (4,1 proc.) oraz zakwaterowaniem i gastronomią (3,8 proc.). Z kolei, choć najczęściej wyrejestrowywały się firmy handlowe i budowlane, to w tych kategoriach było też najwięcej rejestracji nowych podmiotów.

– W związku z bardzo szybko zmieniającą się sytuacją gospodarczą obserwujemy odpowiadającą tym zmianom dynamikę wśród przedsiębiorców. Z jednej strony z miesiąca na miesiąc rośnie liczba firm zmuszonych zawiesić działalność, a z drugiej, spada liczba nowych rejestracji. To pokazuje, że prowadzenie działalności biznesowej staje się trudniejsze i obarczone coraz większym ryzykiem. Potwierdzają to wyniki naszego cyklicznego badania, w którym widać, że w obliczu ryzyka utraty płynności finansowej co dziesiąta firma miała do czynienia z wysokim prawdopodobieństwem zakończenia funkcjonowania – mówi Sławomir Grzelczak, prezes BIG InfoMonitor.

Więcej niewypłacalności, więcej upadłości

Optymizmem nie napawają również statystyki dotyczące upadłości i restrukturyzacji firm. W ciągu 11 miesięcy minionego roku ich liczba wyniosła łącznie 1200 (544 upadłości i 656 restrukturyzacji) i było ich o jedną czwartą więcej niż w tym samym okresie 2019 r. (542 upadłości i 419 restrukturyzacji) – wynika z analizy Centralnego Ośrodka Informacji Gospodarczej. Przy czym po raz pierwszy liczba restrukturyzacji przekroczyła liczbę upadłości firm m.in. za sprawą uproszczonego postępowania o zatwierdzenie układu. Tylko przez cztery miesiące od lipca do października po uproszczone postępowanie restrukturyzacyjne sięgnęło 207 firm.

– Rosnąca liczba niewypłacalnych firm to też wyższe ryzyko działania dla ich dostawców. Koniec końców to na nich przenoszone są też problemy firm, które przestają sobie radzić. Nie dzieje się to przecież z dnia na dzień, lecz jest to postępujący proces – zwraca uwagę Sławomir Grzelczak i zachęca, by gruntownie sprawdzać partnerów biznesowych m.in. pod kątem zaległości zgłoszonych do rejestru dłużników prowadzonego przez BIG. – Wpis informujący o nieuregulowanym zobowiązaniu to z pewnością sygnał, którego nie należy ignorować – dodaje.

Kto przede wszystkim ma problemy z niewypłacalnością? Według Euler Hermes, w ciągu 10 miesięcy 2020 r. w porównaniu z 2019 r., o połowę wzrosła liczba niewypłacalności firm usługowych, o niemal 40 proc. w transporcie, a 21 proc. w produkcji, gdzie coraz bardziej zauważalne są problemy sektora spożywczego: Co miesiąc widać w statystyce publikowanych niewypłacalności wielu producentów i przetwórców żywności, ale także firmy zaopatrujące sektor w sprzęt i świadczące jego obsługę. Mniej kłopotów niż przed rokiem mają natomiast branża budowlana i hurt. Mimo sporej pomocy ze strony państwa i okresów otwarcia między lockdownami, liczba niewypłacanych firm po 10 miesiącach zeszłego roku ustanowiła rekord dekady.

Jeśli spełnią się przewidywania przedsiębiorców z badania zrealizowanego dla BIG InfoMonitor, w tym roku może być jeszcze gorzej. Widma bankructwa w 2021 r. boi się aż 36 proc. przedsiębiorstw, z czego 14 proc. uważa, że ryzyko to jest bardzo wysokie. Silny strach przed upadłością towarzyszy przede wszystkim firmom z branży produkcyjnej (19 proc.) i usługowej (16 proc.).

Lęk przed upadłością jest też tym powszechniejszy im krótszy staż działania badanych firm. Około połowy firm, które sprawdzały się na rynku krócej niż dwa lata, wchodzi w nowy rok z lękiem, że przydarzy im się najgorsze. Wśród przedsiębiorstw, które nie mają za sobą jeszcze roku funkcjonowania, bardzo obawia się bankructwa 20 proc., a kolejnych 24 proc. w mniejszym stopniu. Wśród działających od roku do dwóch lat – 16 proc. deklaruje, że jest to zdecydowanie, a kolejne 33 proc., że raczej możliwe.

Powrót obrotów oddalają kolejne lockdowny

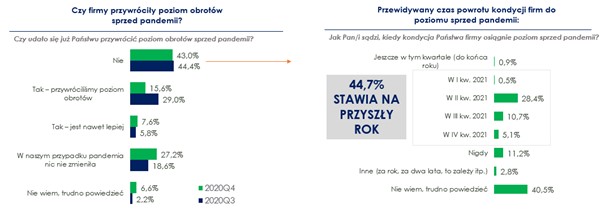

Skąd tak pesymistyczne wizje? Wydłużający się koronakryzys oznacza dla przedsiębiorców pogłębiającą się niepewność. W listopadzie i na przełomie roku znów doszło do lockdownów, a jeszcze przed ich rozpoczęciem 43 proc. przedsiębiorstw nie udało się przywrócić obrotów sprzed pandemii. Na starcie czwartego kwartału spora część doświadczonych w ten sposób firm przewidywała, że nastąpi to w drugim (28,4 proc.) i trzecim kwartale (10,7 proc.) tego roku. 11 proc. uważało, że już nigdy, a 40 proc. trudno było prognozować.

– Kolejne ograniczenia sprawiły, że nawet te mało optymistyczne przewidywania stały się nieaktualne i perspektywa powrotu do poziomu obrotów sprzed Covid-19 w najlepszym przypadku przesuwa się w czasie – mówi Sławomir Grzelczak.

Powszechnie negatywny wpływ pandemii na biznes

Głównym winowajcą czarnych perspektyw jest pandemia i kolejne lockdowny, które nękają gospodarkę. Choć Covid-19 silnie daje się we znaki niektórym branżom, to negatywny wpływ pandemii na swój biznes widzi zdecydowana większość, 7 na 10 firm MŚP.

Źródło: badanie Keralla Research dla BIG InfoMonitor

Najbardziej dotkliwym skutkiem koronakryzysu jest spadek sprzedaży, na co wskazuje niemal 47 proc. badanych, przede wszystkim firmy mikro i małe. Na kolejnych miejscach znalazły się: zahamowanie rozwoju przedsiębiorstwa (ponad 18 proc.) i dezorganizacja pracy (prawie 18 proc.), ta ostatnia dokucza akurat najbardziej firmom małym i średnim. Jeśli chodzi o zwolnienia to stan pandemii do IV kw. 2020 r. wymusił je u nielicznych, bo redukcje zatrudnienia deklaruje mniej niż 5 proc. firm, w jeszcze mniejszym stopniu pogorszył relacje z kontrahentami – w 3 proc. przypadków.

Na koniec listopada 2020 r. w Rejestrze Dłużników BIG InfoMonitor oraz BIK firm opóźniających płatności wobec dostawców i banków było prawie 321 tys. firm, ich zaległości wynosiły 34,15 mld zł.

Badanie zrealizowane przez agencję Maison&Partners metodą CAWI na panelu badawczym Ariadna. Próba ogólnopolska licząca N=627 przedstawicieli sektora MŚP. Struktura próby w badaniu reprezentatywna dla przedsiębiorstw ze względu na wielkość firmy. Termin: 16 –23 grudnia 2020 r.